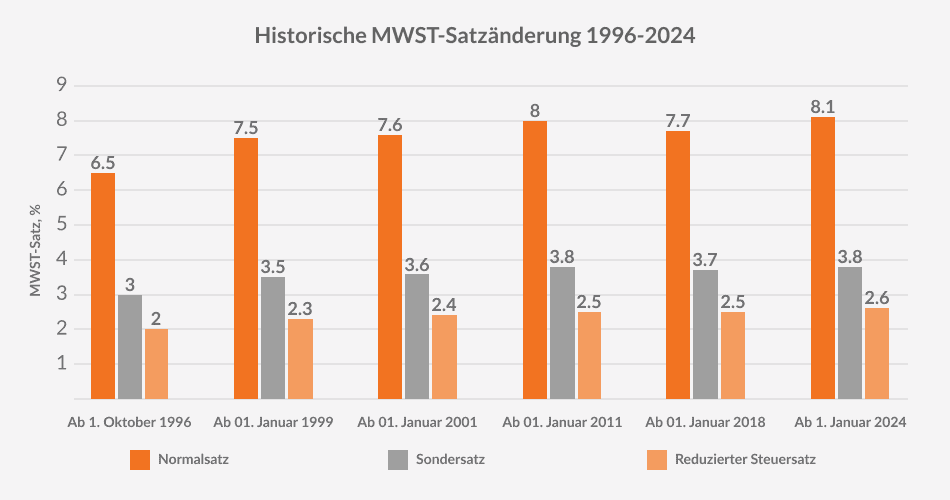

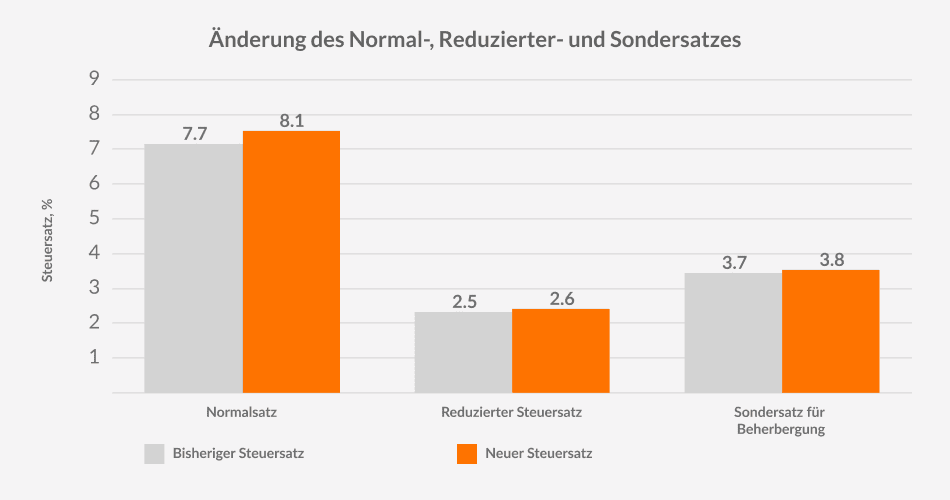

Die aktuellen Mehrwertsteuersätze (MWST-Sätze) gelten in der Schweiz bereits seit Januar 2018. Ab dem 1. Januar 2024 werden sie erneut geändert bzw. erhöht. Grund dafür sind die Ergebnisse des akzeptierten Bundesbeschlusses über die Zusatzfinanzierung der AHV, über den am 25. September 2022 abgestimmt wurde. Gemäss den Abstimmungsergebnissen werden die neuen MWST-Sätze so hoch sein wie seit den vergangenen 25 Jahren nicht mehr.

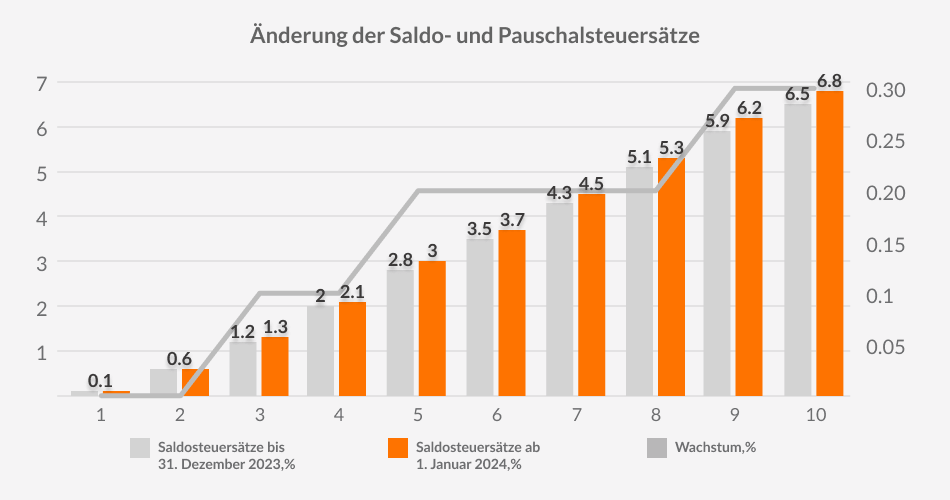

Die Veränderung um rund 5% betrifft nicht nur den Normalsatz, der je nach Jahr etwa 94-95% des MWST-Einkommens auf Bundesebene generiert, sondern auch alle anderen Steuersätze einschliesslich der Saldo- und Pauschalsätze. Zudem wirft die Aktualisierung der Steuersätze Fragen bezüglich der Anwendungsbesonderheiten auf, auf die wir im Weiteren eingehen werden.

In der jüngeren Vergangenheit haben wir bei unseren Treuhandpartnern zentrale Fragen aufgenommen, die ihnen immer wieder von Kunden bzw. Unternehmern hinsichtlich der Anwendung der neuen MWST-Sätze gestellt werden:

- Wie hoch sind die neuen MWST-Sätze bei der Rechnungsstellung?

- Wie geht man im Falle von jahresübergreifenden Dienstleistungen und Sonderfällen vor?

- Wie und ab wann ist die MWST zu den neuen MWST-Sätzen zu deklarieren?

Möchten Sie konkrete Antworten mit Fallbeispielen auf all diese Fragen erhalten? Im Folgenden finden Sie die relevantesten Informationen zur kommenden Reform. Sie werden Ihnen helfen, zum Thema «MWST» stets auf dem Laufenden zu bleiben.

Anwendungsprinzip der neuen MWST-Sätze

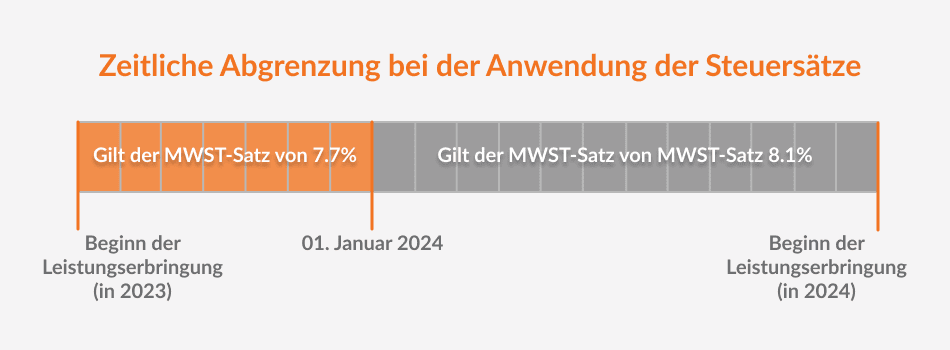

Wie in vielen anderen Ländern entsteht auch in der Schweiz die Mehrwertsteuer in der Regel bei der Rechnungsstellung. Dieses Prinzip ist bekannt. Allerdings bedeutet das nicht automatisch, dass dabei immer der in diesem Moment geltende Steuersatz zur Anwendung kommt. Grund dafür ist, dass sich die erhobene MWST immer auf eine konkrete Dienstleistung oder Warenlieferung bezieht. Die Antwort auf die Frage, welcher Steuersatz bei der Rechnungsausstellung anzuwenden ist, hängt allein vom Zeitraum der Leistungserbringung ab. Rechnungs- oder Zahlungsdatum spielen dabei keine Rolle. Während die MWST bei der Rechnungsausstellung entsteht, steht der Steuersatz in Relation zum Zeitpunkt der tatsächlichen Leistungserbringung.

Das Anwendungsprinzip der bisherigen oder neuen Steuersätze in der Übergangsphase:

«Die bisherigen Steuersätze gelten für alle Leistungen, die bis zum 31. Dezember 2023 erbracht werden, während die neuen Steuersätze ab dem 1. Januar 2024 für alle im Jahr 2024 erbrachten Leistungen anzuwenden sind»

Expertentipp!

Wenn Sie sich nicht sicher sind, ob Sie Ihr Unternehmen für die MWST anmelden oder abmelden müssen, lohnt es sich, einen Blick auf unseren zusätzlichen Artikel zum Thema «MWST» zu werfen. Wann wird mein Unternehmen mehrwertsteuerpflichtig? (abrechnungen.ch)

Anwendung der MWST-Sätze bei jahresübergreifenden Leistungen, Rechnungsstellung und -begleichung

Die Frage, ob ein bisheriger oder ein neuer MWST-Satz zur Anwendung kommen muss, stellen sich vor allem Unternehmer. Denn viele Fälle sind in der Praxis nicht eindeutig. Damit Ihnen dieses Thema kein Kopfzerbrechen bereitet, haben wir im Folgenden konkrete Lösungen zu Fällen aus unserer Treuhandpraxis zusammengestellt.

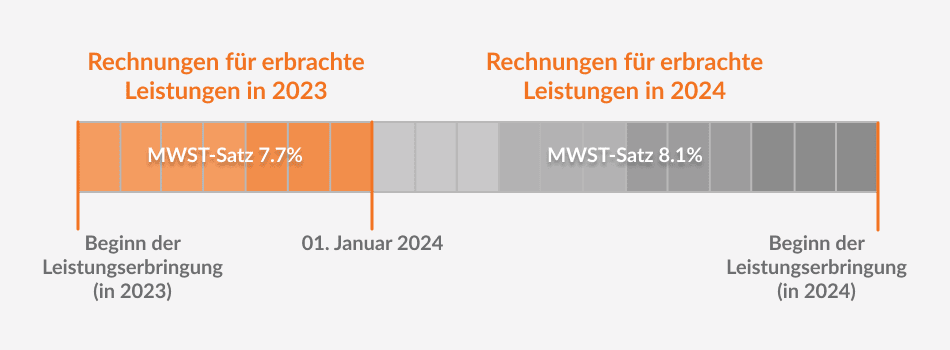

Sonderfall 1. Teilrechnungen

Stellen Sie sich vor, einen Auftragnehmer für eine langwierige, jahresübergreifende Leistung beauftragt zu haben. Die wird ratierlich, beispielsweise in 8 Raten, beglichen: 3 Raten betreffen das Jahr 2023 und 5 Raten werden im Jahr 2024 fällig. Daraus ergibt sich die Frage, welcher Steuersatz wann anzuwenden ist. Nach dem Leistungsprinzip müssen Sie die Teilrechnungen, welche die in 2023 erbrachten Leistungen widerspiegeln, mit dem bisherigen Steuersatz von 7.7% ausstellen und den Rest mit einem neuen Steuersatz von 8.1%.

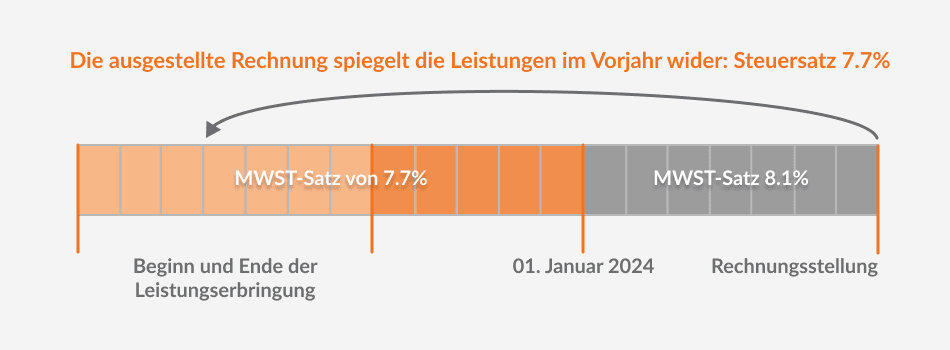

Sonderfall 2. Restzahlungen

Falls die Leistung im Jahr 2023 vollständig erbracht wurde, während die entsprechende Rechnung erst in 2024 auszustellen und zu begleichen ist, findet nach dem Leistungsprinzip der bisherige Steuersatz von 7.7% Anwendung.

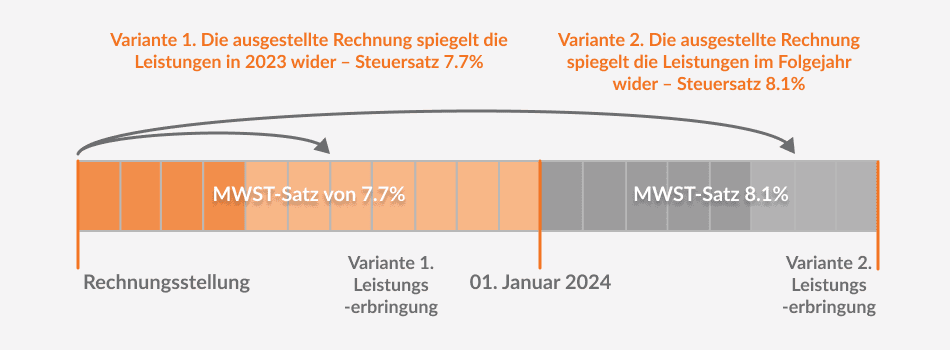

Sonderfall 3. Vorzahlungen

Wie geht man korrekt mit den MWST-Sätzen um, wenn die Rechnung Ende 2023 ausgestellt wird, aber die entsprechende Leistung zu einem späteren Zeitpunkt erbracht werden soll? In diesem Fall sind zwei Szenarien möglich: Entweder wird die Leistung gemäss Plan bis Ende 2023 erbracht oder sie erfolgt erst im Folgejahr. Da sich die Leistung jeweils auf unterschiedliche Zeitperioden bezieht, muss die Rechnung zeitraum-gemäss den entsprechenden MWST-Satz ausweisen: 7.7% für das erste und 8.1% für das zweite Szenario.

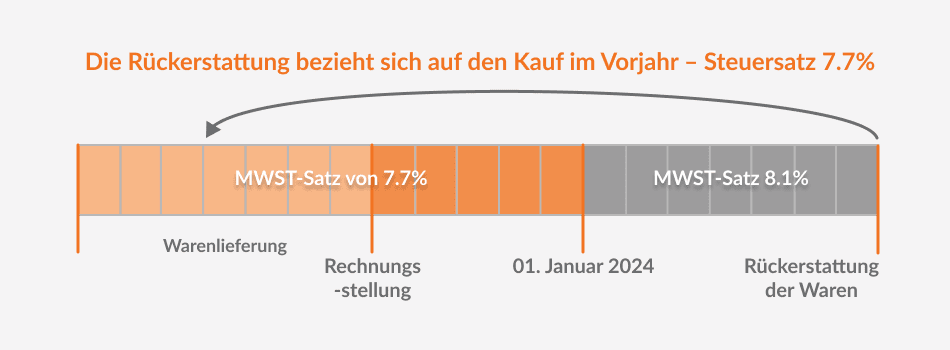

Sonderfall 4. Retouren und Rückerstattungen

Nehmen wir an, dass Sie in diesem Jahr neue Möbel an Ihren Kunden verkauft und dabei die fällige MWST erhoben haben. Für Anfang 2024, nach Inkrafttreten des neuen MWST-Satzes, haben Sie mit dem Kunden eine Rückerstattung vereinbart. In diesem Fall muss nach dem Leistungsprinzip nur die im Jahr 2023 erhobene MWST zurückerstattet werden, d.h. 7.7%.

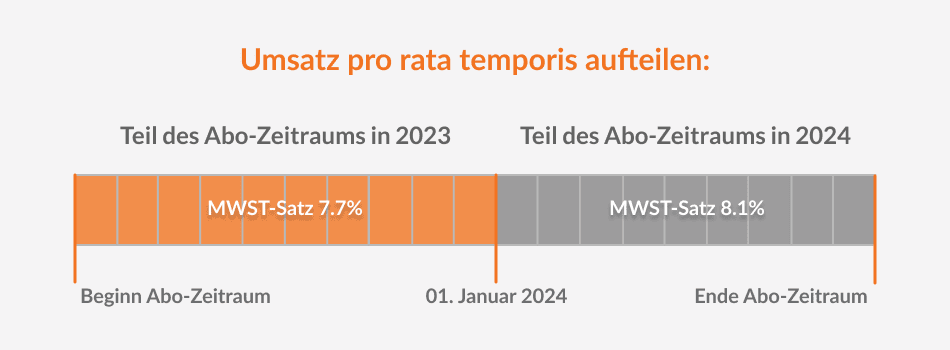

Sonderfall 5. Jahresübergreifende Abo-Modelle

Es ist gängige Praxis, dass ein Unternehmen Abonnementmodelle wie beispielsweise Skipässe, oder Serviceverträge abschliesst, die sowohl die alte als auch die neue Abrechnungsperiode abdecken. In diesem Fall muss das Unternehmen den Umsatz aus dieser Leistung pro rata aufteilen und den entsprechenden MWST-Satz anwenden. Nehmen wir an, der Skipass gilt vom 01.11.2023 bis zum 31.03.2024. Die Aufteilung erfolgt wie folgt:

Wichtig!

Wenn Sie konkrete Beispielfälle sehen möchten, wie die MWST für jeden der oben beschriebenen Sonderfälle konkret berechnet wird, lohnt es sich, unsere Beispielliste als PDF-Datei herunterzuladen.

Neue MWST-Sätze: Ab wann und wie sind zu deklarieren?

Die Umsätze zu den neuen MWST-Sätzen können erstmals im Abrechnungsformular für das 3. Quartal 2023 deklariert werden. Dies muss parallel zur Deklaration der Umsätze zu den bisherigen MWST-Sätzen erfolgen. Es handelt sich in diesem Fall um Vorauszahlungen, die in der Praxis keine Seltenheit sind. Wie gehen Sie vor, wenn Sie z.B. bereits im Juli 2023 einen Vertrag für die Erbringung der Leistungen in 2024 abgeschlossen und eine Anzahlung für zukünftige Arbeiten erhalten haben? Sollte dieser Fall eintreten, müssen Sie das Einkommen in Ihrer Steuererklärung für das 3. Quartal 2023 mit den neuen und gleichzeitig mit den bisherigen Mehrwertsteuersätzen ausweisen.

Wie geht man also mit der Situation um, wenn Leistungen, die nach dem 1. Januar 2024 erbracht werden, früher als im 3. Quartal 2023 deklariert werden müssen? Sollte dieser Fall eintreten, muss er in zwei separaten Schritten abgewickelt werden:

- Schritt 1: Abrechnung und Deklaration zu den bisherigen Steuersätzen.

- Schritt 2: Berichtigung, jedoch frühestens mit der MWST-Abrechnung für das 3. Quartal 2023, aber nicht später als der Jahresabschluss für das Jahr 2023.

Expertentipp!

In diesem Artikel erfahren Sie, wie man die MWST richtig berechnet.

Fazit

Die MWST spielt für Einnahmen auf Bundesebene eine der wichtigsten Rollen: Mit 24.68 Mio CHF im Jahr 2022 oder 32.1% liegt sie auf Platz zwei der Einnahmen nach den direkten Steuern ein. Ab Januar 2024 sollte der Anteil des MWST-Aufkommens wegen der geplanten rekordbrechenden Änderungen der MWST-Sätze deutlich höher liegen. Erhöht werden sämtliche Steuersätze mit Ausnahme der Pauschalsätze mit dem niedrigsten Steuersatz – 0,1% und 0,6%. Bei Anwendung der bisherigen oder der neuen Steuersätze spielt allein der Zeitpunkt der Leistungserbringung eine entscheidende Rolle: Für sämtliche Leistungen, die im Jahr 2024 erbracht werden, müssen die neuen Steuersätze angewendet werden. Bei der Abrechnung mit der ESTV muss man ab dem 3. Quartal 2023 die MWST im Abrechnungsformular zu zwei Steuersätzen berechnen: den bisherigen und den neuen. Sollte es notwendig werden, die neuen MWST-Sätze zu einem früheren Zeitpunkt anzuwenden, wird dies zweistufig realisiert.

10 Comments

Stirnimann-Hardegger Marcel, Rosenstrasse 15, 6010 Kriens, 079 223 76 23

April 7, 2024 @ 08:35

Ich habe 2023 eine Feuerschale bestellt. Im Winter 2023 – 2024 wure sie hergestellt. Anzahlung 50%, 2023. Rest Zahlung im April 2024,

10 Tage nach erhalt der Feuerschale. Der ganze Betrag wurde aber mit 8.1% berechnet.

Ist dies korrekt?

Philipp Stirnemann

April 8, 2024 @ 14:09

Hallo Marcel,

Vielen Dank für Ihre Frage. Die Antwort auf Ihre Frage hängt vor allem von der Abrechnungsmethode bei Ihrem Lieferanten bzw. dem Hersteller der Feuerschale ab. Die Abrechnung der MwSt. per Datum des Warenversands ist auch möglich und gesetzlich zulässig. Deshalb sehen wir keine Inkonsistenz bei diesem Vorgehen. Um auf Nummer sicher zu gehen, können Sie sich an Ihren Lieferanten wenden und um Auskunft bitten, welche Abrechnungsmethode im Unternehmen angewendet wird.

Ich hoffe, ich konnte Ihnen weiterhelfen.

Mirjam Evangelisti

Februar 13, 2024 @ 10:31

Hallo wie muss ich die Debitorenrechnungen buchen im neuen Jahr 2024 . Sie werden noch Ende Jahr fakturiert mit 7.7 % Prozent. Für die Buchhaltung werden diese Rückgestellt ohne MWST . Der Kunde zahlt sie dann im Lauf des neuen Jahres 2024. Kann ich diese dann noch mit Umsatz 7.7 % Prozent noch erfassen im Ertrag oder müsste ich da schon den Ertrag mit 8.1 % berücksichtigen ? Besten Dank auf eine kurze Anwort. Liebe Grüsse Mirjam

Ferdinand Klischat

Februar 1, 2024 @ 14:30

Hallo Experten. Können unterschiedliche MWST – Sätze auf einem Rg. Beleg fakturiert werden? Wenn ja, auf was muss man achten?

Gruß und Danke Ferdi

Reto

Januar 25, 2024 @ 10:13

Kunden erhalten Umsatzrückvergütung für die Periode 2023.

Gutschrift wird im 2024 erstellt. Welchen Satz wird genommen?

Philipp Stirnemann

Januar 29, 2024 @ 10:31

Hallo Reto! Wenn sich die Rückvergütung auf einen Zeitraum im Jahr 2023 bezieht, muss der Steuersatz für das Jahr 2023 zur Anwendung kommen.

Guido Anderegg

Januar 3, 2024 @ 15:12

Sehr geehrte Experten,

wie sieht die Abrechnung bei 10er Eintrittkarten, 10er Reitstunden Abo oder Mehrfahrtekarten aus, bei denen der Bezug zeitlich nicht bestimmt werden kann. Diese könnten alle noch im 2023 eingelöst werden, aber ein Teil oder alle im 2024 oder späteren Jahren. Manchmal ja bis zu 10 Jahren gültig?

Peter

Januar 8, 2024 @ 14:48

Hallo Guido,

besten Dank für Ihre Frage und Ihr Interesse an dem Blogartikel.

Beim Verkauf von Eintrittskarten oder Reitstunden-Abos ist das Verkaufsdatum ebenso wie deren Gültigkeitsdauer, angenommen bis Ende 2025, dem Verkäufer bekannt. Selbstverständlich könnten die Eintrittskarten oder die Reitstunden auch früher vollständig eingelöst werden. Das spielt jedoch in unserem Fall keine Rolle. Massgeblich ist die Gültigkeitsdauer. Je nach Zeitspanne vor und nach der MwSt-Erhöhung muss der Betrag proportional aufgeteilt werden. Beträgt die Gültigkeitsdauer beispielsweise 24 Monate (Verkaufsdatum 01.11.2023, Nettobetrag CHF 600), gilt folgende Formel für die Aufteilung des Nettobetrages: 2 Monate zum alten Steuersatz und 22 Monate zum neuen Steuersatz. Die MwSt berechnet sich dann wie folgt:

MwSt = chf 600 x vorheriger Steuersatz x 2/24 + chf 600 x neuer Steuersatz x 22/24.

Wir hoffen, dass wir Ihnen weiterhelfen konnten.

BG

Peter

Ivo Schnarwiler

November 28, 2023 @ 11:24

Wie sieht es aus wenn ich ein Produkt (z.B. Handy) im 2023 online bestelle und auch gleich mit Kreditkarte oder Tiwnt bezahle und dies aber nicht am Lager des Lieferanten ist. Lieferung erfolgt Ende Januar 2024?

Philipp Stirnemann

Dezember 4, 2023 @ 10:20

Hallo Ivo,

vielen Dank für Ihre Frage und Ihr Interesse an unserem Blogartikel. In Ihrem Fall muss der Steuersatz, der für Januar 2024 gilt, zur Anwendung kommen. Grund dafür ist, dass sich die erhobene MWST immer auf eine konkrete Warenlieferung bezieht. Die Zeit der Lieferung ist massgebend.

Hoffe, dass ich Ihnen weiterhelfen konnte.

Kommentare